¿Sanciones, Cumplimiento Excesivo o de-risking? Abordando los Desafíos del Sector Financiero en Venezuela

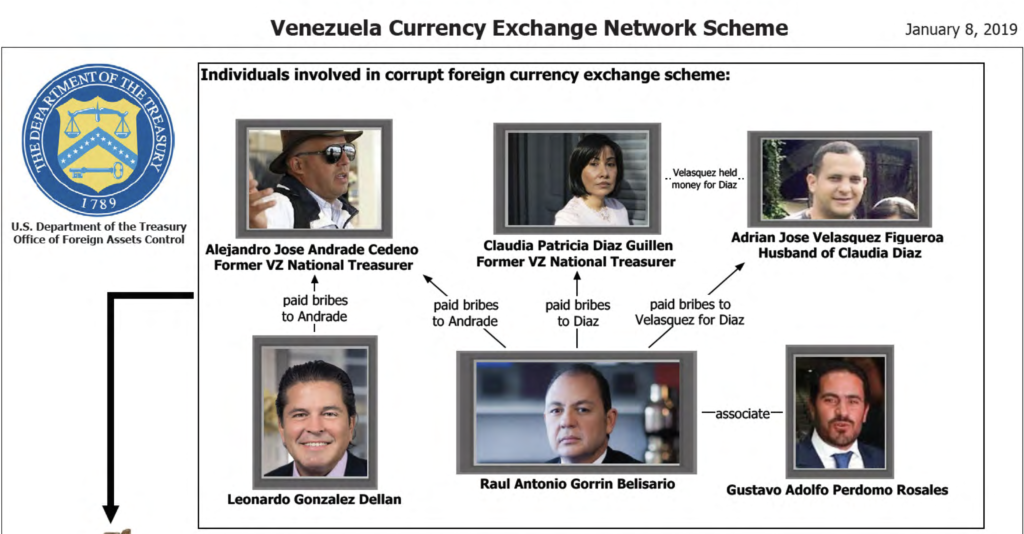

Fuente: OFAC

Venezuela se encuentra atrapada en los estrictos confines de la política de sanciones de los Estados Unidos, como sujeto principal de uno de los marcos más ambiciosos de sanciones. Esta política, inicialmente implementada en 2014 contra individuos en la lista SDN, ha ampliado gradualmente su alcance. Desde 2017, ha abarcado las transacciones del Gobierno venezolano. Este marco jurídico se intensificó con la Orden Ejecutiva 13884, de 5 de agosto de 2019. Esta Orden prohibió todas las transacciones que involucraban al Gobierno de Venezuela dentro de los Estados Unidos o con personas de ese país. Además, el Gobierno de Estados Unidos adoptó una política discrecional de sancionar a individuos extranjeros o empresas que colaboraban con el Gobierno venezolano, conocidas como sanciones secundarias.

Las sanciones venezolanas han sido el epicentro de debates acalorados, especialmente en lo que respecta a su impacto en la economía. Como recientemente señaló el Congreso de los Estados Unidos, estas sanciones son parte de los esfuerzos bipartidistas para impulsar una resolución negociada a la crisis venezolana, aun cuando su eficacia sigue siendo motivo de controversia.

Dado el apoyo a las políticas de los Estados Unidos sobre Venezuela y el precedente histórico de sanciones en la política de relaciones exteriores de los Estados Unidos, cualquier cambio significativo en la política, como la revocación de las Órdenes Ejecutivas existentes, es un esfuerzo de gran complejidad.

Dado este contexto, y desde una postura pragmática, es mejor identificar cuáles son las restricciones más vinculantes a las transacciones económicas y financieras específicas relacionadas con Venezuela y, a partir de allí, la elaboración de soluciones que puedan implementarse dentro del marco de las sanciones existentes. Este enfoque es particularmente relevante al considerar el problema del cumplimiento excesivo, conocido como overcompliance.

El sector financiero, tanto en Venezuela como en el extranjero, está sujeto a regulaciones nacionales e internacionales de inteligencia financiera destinadas a prevenir el lavado de dinero, el financiamiento del terrorismo y otros flujos de fondos ilícitos (AML/CFT). Las instituciones financieras son responsables del cumplimiento de esa regulación, en particular, evitando transacciones riesgosas que puedan resultar en multas y cargos penales. En casos de transacciones sospechosas, los oficiales de cumplimiento pueden optar por suspender las transacciones después de un análisis de costo-beneficio, buscando mitigar riesgos. En entornos inciertos, hay una tendencia a errar por precaución, lo que resulta en un cumplimiento excesivo que restringe inadvertidamente transacciones que no están explícitamente prohibidas.

En lo que respecta a Venezuela, las limitaciones a las transacciones financieras están más relacionadas con el cumplimiento excesivo que en las repercusiones directas de las sanciones.

Así, la Orden Ejecutiva 13884 no prohíbe transacciones que involucren al sector privado. Por ejemplo, una empresa venezolana puede importar legalmente bienes desde los Estados Unidos y realizar pagos a través de una cuenta estadounidense. De manera similar, una ONG venezolana puede mantener una cuenta bancaria en los Estados Unidos para recibir fondos destinados a actividades humanitarias. Estas transacciones son permitidas ya que no involucran al Gobierno venezolano.

Sin embargo, la realidad práctica puede diferir debido al cumplimiento excesivo. Cualquier transacción vinculada a Venezuela se percibe como un negocio arriesgado, lo que conduce a una amplificación de las medidas de cumplimiento. Las instituciones financieras pueden optar por retener transacciones hasta que la situación legal esté aclarada, lo que genera situaciones confusas en las cuales las instituciones “bloquean” fondos a la espera de aclaraciones por parte de la OFAC (Oficina de Control de Activos Extranjeros).

La causa fundamental del cumplimiento excesivo no radica únicamente en las sanciones; más bien, depende de una evaluación integral de los riesgos institucionales vinculados a Venezuela. Por lo tanto, “levantar las sanciones” no será la panacea para este problema.

Otro problema asociado con Venezuela es el “de-risking”, esto es, la decisión de instituciones financieras de terminar relaciones contractuales con personas o empresas venezolanas, antes de gestionar el riesgo. Esta decisión suele basarse en un análisis costo-beneficio: los costos de la gestión del riesgo pueden no ser compensados con el volumen de negocios de Venezuela.

Las sanciones, efectivamente, aumentaron los riesgos asociados a Venezuela, con oficiales de cumplimiento escrutando diligentemente las transacciones financieras en busca de incumplimientos. Sin embargo, la restricción fundamental radica en la percepción de las sanciones (y el entorno institucional general en Venezuela), y no en la aplicación directa de las prohibiciones de la Orden Ejecutiva 13884.

Esto explica por qué incluso empresas con licencias que permiten transacciones prohibidas enfrentan obstáculos al lidiar con el sector financiero. Estos obstáculos surgen no debido a las sanciones en sí mismas, sino debido al cumplimiento excesivo basado en la percepción.

Para diseñar una estrategia efectiva, es esencial identificar la restricción más vinculante que obstaculiza las transacciones financieras cotidianas con Venezuela. Centrarse únicamente en “levantar las sanciones” no aborda la complejidad del cumplimiento excesivo y del “de-risking”, problemas que no desaparecerán si las sanciones fueran “levantadas”, incluso mediante licencias. Además, como se ha explicado, la probabilidad de “levantar las sanciones” en un futuro cercano parece escasa.

Es posible diseñar soluciones a los problemas relacionados con el cumplimiento excesivo y el “de-risking” incluso dentro del marco jurídico actual de sanciones. Tales soluciones requieren esfuerzos colaborativos que involucren a instituciones bancarias venezolanas y extranjeras, el sector privado y entidades estadounidenses como FinCEN (Red de Control de Delitos Financieros) y OFAC.

El cumplimiento excesivo y el “de-risking” surgen de la percepción del entorno institucional de Venezuela. Añadir más confusión con una solución general, como “levantar las sanciones”, solo obstaculiza la búsqueda de un remedio claro y técnicamente efectivo o para los problemas prácticos derivados del cumplimiento excesivo. Ha llegado el momento de enfrentar el impedimento fundamental: la percepción que lleva al cumplimiento excesivo y, en casos extremos, al “de-risking”.